ส่องแผน PDP 8 ของเวียดนาม อาจเป็นโอกาสสำหรับผู้ผลิตไฟฟ้าไทย

โดย นพมาศ ฮวบเจริญ ศูนย์วิจัยเศรษฐกิจและธุรกิจ ธนาคารไทยพาณิชย์ (SCB EIC)

เมื่อกลางเดือน พ.ค. ที่ผ่านมา ทางการเวียดนามเพิ่งประกาศแผนพัฒนาพลังงานแห่งชาติฉบับที่ 8 (Power Development Plan VIII: PDP 8) แม้ว่าจะมีความล่าช้าไปกว่า 2 ปี แต่ก็ถือว่าเป็นแนวทางหลักของการบริหารจัดการพลังงานไฟฟ้าภายในเวียดนาม รวมถึงแนวทางของส่วนผสมพลังงานเพื่อใช้ผลิตไฟฟ้า (Energy mixed)

5 ข้อสรุปสำคัญของ PDP 8 ได้แก่

- กำลังการผลิตในปี 2030 เพิ่มขึ้นกว่าเท่าตัวจากปี 2020 ที่ 69 GW เป็น 150 GW ในปี 2030

- ใช้เงินลงทุนรวมประมาณ 1.35 แสนล้านดอลลาร์สหรัฐ โดยเป็นการเพิ่มกำลังการผลิตไฟฟ้าราว 1.20 แสนล้านดอลลาร์สหรัฐ และพัฒนาสายส่งอีก 1.5 หมื่นล้านดอลลาร์สหรัฐ

- แหล่งพลังงานหลักในการผลิตไฟฟ้าและมีการเติบโตสูง คือ ก๊าซธรรมชาติและพลังงานลม โดยปี 2030 มีสัดส่วนรวมกันอยู่ที่ 43% ของกำลังการผลิตทั้งหมด เพิ่มขึ้นจาก 14% ในปี 2020 ทั้งนี้ผลจากการผลิตไฟฟ้าจากก๊าซธรรมชาติที่มากขึ้น มีผลให้เวียดนามต้องนำเข้าก๊าซธรรมชาติมากขึ้น จากเดิมที่ใช้แต่ก๊าซธรรมชาติในประเทศ ในส่วนของการพึ่งพาพลังงานลม ถือว่าสอดคล้องไปกับศักยภาพของภูมิศาสตร์ของเวียดนามที่มีพื้นที่ชายฝั่งที่ยาวถึง 3,000 กิโลเมตร และมีกำลังลมเฉลี่ยสูงกว่า 20 กิโลเมตรต่อชั่วโมง

- การผลิตไฟฟ้าจากพลังงานแสงอาทิตย์มีสัดส่วนลดลงจาก 24% ในปี 2020 เป็น 13% ในปี 2030 ส่วนหนึ่งมาจากต้นทุนระบบสายส่งที่สูงกว่าเมื่อเทียบกับการผลิตจากพลังงานลม อย่างไรก็ตาม ทางการเวียดนามกลับมีแผนสนับสนุนให้ติดตั้ง Solar rooftop หรือ Solar farm เพื่อการใช้ด้วยตัวเอง (Self-consumption) ซึ่งมีเป้าหมายติดตั้งถึง 10 GW ภายในปี 2030 ด้วยการผลิตไฟฟ้าได้ถึง 15.5 GWh

- การผลิตไฟฟ้าจากถ่านหิน แม้สัดส่วนต่อกำลังการผลิตไฟฟ้าทั้งหมดลดลง (เหลือ 20% ในปี 2030 จาก 31% ในปี 2020) แต่กำลังการผลิตปี 2030 ยังคงเพิ่มสูงขึ้น 41% เทียบกับ 10 ปีก่อน อย่างไรก็ตาม ภายในปี 2050 เวียดนามมีเป้าหมายยกเลิกการใช้ถ่านหินในการผลิตไฟฟ้า

เวียดนามยังคงมุ่งเป้าไปที่การผลิตไฟฟ้าจากพลังงานทดแทน

แม้ก๊าซธรรมชาติจะเป็นแหล่งผลิตไฟฟ้าสำคัญในช่วงทศวรรษที่จะเกิดขึ้น แต่เวียดนามยังคงมุ่งเป้าไปที่การผลิตไฟฟ้าจากพลังงานทดแทน (Renewable Energy : RE) โดยตั้งเป้าว่าการผลิตไฟฟ้าจาก RE จะมีสูงถึง 30.9-39.2% ภายในปี 2030 และ 67.5-71.5% ในปี 2050 โดยการพึ่งพิงพลังงานจากก๊าซธรรมชาติ เป็นเพียงแหล่งพลังงานที่ใช้ทดแทนถ่านหินในช่วงเปลี่ยนผ่านทางด้านพลังงาน (Energy transition) เพราะในท้ายที่สุดการพึ่งพาก๊าซธรรมชาติก็จะลดบทบาทลงเหลือเพียง 7-8% ของกำลังการผลิตไฟฟ้าทั้งหมดในปี 2050 นอกจากนี้ ในการผลิตไฟฟ้าจาก RE เวียดนามถือว่าเป็นตลาดสำคัญของ ASEAN ด้วยสัดส่วนมากถึงราว 50% ของกำลังการผลิตไฟฟ้าจาก RE ที่มีใน ASEAN ทั้งหมด

นัยของแผน PDP 8 ต่อไทย

เม็ดเงินลงทุนกว่าแสนล้านดอลลาร์สหรัฐ ทางการเวียดนามมองว่า ต้องอาศัยเงินลงทุนจากต่างชาติด้วย ซึ่งถือว่าเป็นโอกาสของธุรกิจโรงไฟฟ้าของไทยที่จะขยายการลงทุนในเวียดนาม โดยเฉพาะในกลุ่มที่มีการลงทุนในตลาดเวียดนามอยู่แล้ว เพื่อเข้าไปรับประโยชน์จากแผนการขยายกำลังการผลิตในช่วง 10 ปีที่จะเกิดขึ้นนี้ ทั้งนี้ ในช่วงที่ผ่านมา ธุรกิจโรงไฟฟ้าของไทยส่วนใหญ่เข้าไปลงทุนในกลุ่มโรงไฟฟ้าพลังงานแสงอาทิตย์เป็นสำคัญ แต่จากแผนใหม่ที่เกิดขึ้น ที่ลดความสำคัญของการผลิตไฟฟ้าจากแสงอาทิตย์ลง ทำให้กลุ่มทุนไทยอาจจะต้องหันมาพิจารณาโรงไฟฟ้าจากพลังงานลมมากขึ้น เนื่องจากทางการเวียดนามให้การสนับสนุนและกำลังการผลิตมีแนวโน้มเติบโตอย่างก้าวกระโดด (จากกำลังการผลิตที่ 1 GW ในปี 2020 เป็น 28 GW ในปี 2030)

ในส่วนของโรงไฟฟ้าจาก Fossil fuel อาจจะเหมาะสมกับกลุ่มทุนที่มีความได้เปรียบในเชิง Scale ที่ใหญ่เพียงพอ เพื่อสร้างความได้เปรียบได้การจัดหาแหล่งวัตถุดิบในราคาต่ำ ทั้งนี้กลุ่มก๊าซธรรมชาติ ที่แม้ความต้องการใช้เพื่อผลิตไฟฟ้ายังสูงในช่วง 10 ปี แต่การพึ่งพาการนำเข้าก๊าซธรรมชาติ ทำให้อาจเป็นข้อจำกัดในการจัดหา LNG ในราคาที่เหมาะสม ขณะที่กลุ่มถ่านหิน หากพิจารณาที่ปริมาณกำลังการผลิตที่เวียดนามต้องการยังคงมีมากขึ้น เพื่อให้สอดรับกับความต้องการใช้ไฟฟ้าที่เติบโตตามเศรษฐกิจ แต่แนวโน้มตลาดที่โตต่ำเมื่อเทียบกับพลังงานกลุ่มอื่น ๆ อาจทำให้ความน่าสนใจมีน้อยลง

แม้ว่า PDP 8 ที่เพิ่งออกมา จะสร้างโอกาสในการลงทุนของโรงไฟฟ้าไทย อย่างไรก็ตาม เนื่องจากธุรกิจโรงไฟฟ้าในเวียดนาม ยังคงขึ้นอยู่กับนโยบายของทางการเป็นสำคัญ ทำให้ต้องติดตามรายละเอียดของการเปิดการรับซื้อไฟฟ้าจากโรงไฟฟ้าเอกชนที่จะเกิดขึ้นจากแผน PDP 8 รวมถึงประเมินความเสี่ยงที่อาจจะเกิดขึ้น และพยายามปิดความเสี่ยง เพื่อจะได้รับประโยชน์จากโอกาสในตลาดโรงไฟฟ้าของเวียดนามที่เติบโต เช่น กรณีที่เคยเกิดขึ้นในช่วงที่มีการแพร่ระบาด COVID-19 ส่งผลให้การก่อสร้างล่าช้าไม่เสร็จทันตามสัญญา ทำให้เมื่อก่อสร้างเสร็จ ยังไม่สามารถดำเนินการขายไฟฟ้าให้กับทางการเวียดนามได้ เนื่องจากติดปัญหาการกำหนด FiT ใหม่ ดังนั้น สำหรับในโครงการใหม่ที่จะเข้าไปลงทุน อาจต้องมีแผนสำรองในความเสี่ยงที่อาจจะเกิดขึ้นได้ เพื่อลดความเสี่ยงดังกล่าวลง เป็นต้น

ที่มา : https://www.scbeic.com/th/detail/product/PDP8-Vietnam-120623

“THG” อัดงบ 170 ล้านบาท รุกลงทุนธุรกิจคลินิกในเวียดนาม

นพ.ธนาธิป ศุภประดิษฐ์ และ Ms.Nguyen Thi Mai และ คุณวรศักดิ์ มานิตย์ ประธานเจ้าหน้าที่บริหาร บริษัทมิตรไมตรีการแพทย์ จำกัด ร่วมพิธีลงนามข้อตกลงการพัฒนาคลินิกสุขภาพในเวียดนาม ด้วยมูลค่ากว่า 170 ล้านบาท โดยมีวัตถุประสงค์เพื่อให้บริการลูกค้าที่มีฐานะสูงในเวียดนาม ตลอดจนมุ่งเน้นไปที่ลูกค้าที่มีความสนใจในการดูแลสุขภาพและเวชศาสตร์ชะลอวัย ทั้งนี้ นพ. ธนาธิป ศุภประดิษฐ์. ประธานเจ้าหน้าที่บริหาร บริษัท ธนบุรี เฮลท์แคร์ กรุ๊ป จำกัด (THG) กล่าวว่ากลุ่มลูกค้าเวียดนามที่มีกำลังซื้อสูง เล็งมองหาการให้บริการทางการแพทย์โดยหมอไทย และเวียดนามยังเป็นตลาดการแพทย์ที่มีแนวโน้มสดใส พร้อมกับเศรษฐกิจที่เติบโตอย่างรวดเร็ว นอกจากนี้ บริษัท THG คาดการณ์ว่าอัตราผลตอบแทนที่ได้รับจากโครงการดังกล่าวจะอยู่ที่ประมาณ 20% โดยมีระยะเวลาคืนทุน 4.5 ปี

ที่มา : https://www.bangkokpost.com/business/2588951/thg-invests-in-vietnam-clinic

“จีน” ชื่นชมสินค้าเกษตรเวียดนาม แต่ซื้อเพียงเล็กน้อย

นายเจิ่น แทงห์ นาม รมช.เกษตรและพัฒนาชนบท กล่าวกับสื่อท้องถิ่นเมื่อวันที่ 5 มิ.ย. ว่าด้วยจำนวนประชากร 1.41 พันล้านคน และรายได้เฉลี่ย 13,800 เหรียญสหรัฐในปี 2565 ส่งผลให้จีนเป็นตลาดสินค้าเกษตรรายใหญ่ รัฐบาลและองค์กรต่างๆ ของเวียดนามและจีน ร่วมมือเป็นคู่ค้าสำคัญทางด้านภูมิศาสตร์ โดยมีปัจจัยบวกหลายประการ อาทิเช่น ระยะเวลาในการขนส่งที่ต่ำ ต้นทุนต่ำและรูปแบบการขนส่งที่หลากหลาย เป็นต้น โดยเฉพาะอาหารทะเล ผลไม้ งานไม้และเนื้อไก่ของเวียดนามเป็นที่ต้องการอย่างมากของตลาดจีน อย่างไรก็ตาม แม้ว่าจะมีความต้องการผลผลิตทางการเกษตรสูงจากทั้งสองประเทศ แต่ว่าในเรื่องของโครงสร้างพื้นฐานตามแนวชายแดนที่มีมากเกินไป จำเป็นที่ต้องหันมามุ่งพัฒนาโครงสร้างพื้นฐานให้เป็นไปตามระเบียบที่กำหนด ประกอบกับความร่วมมือทางการค้าของทั้งสองประเทศยังคงไม่มีเสถียรภาพ ผู้ค้าส่วนใหญ่เพียงแค่ทำธุรกรรมเท่านั้น และขาดความต่อเนื่องในการติดต่อสื่อสาร เนื่องจากปัญหาการขาดข้อมูล

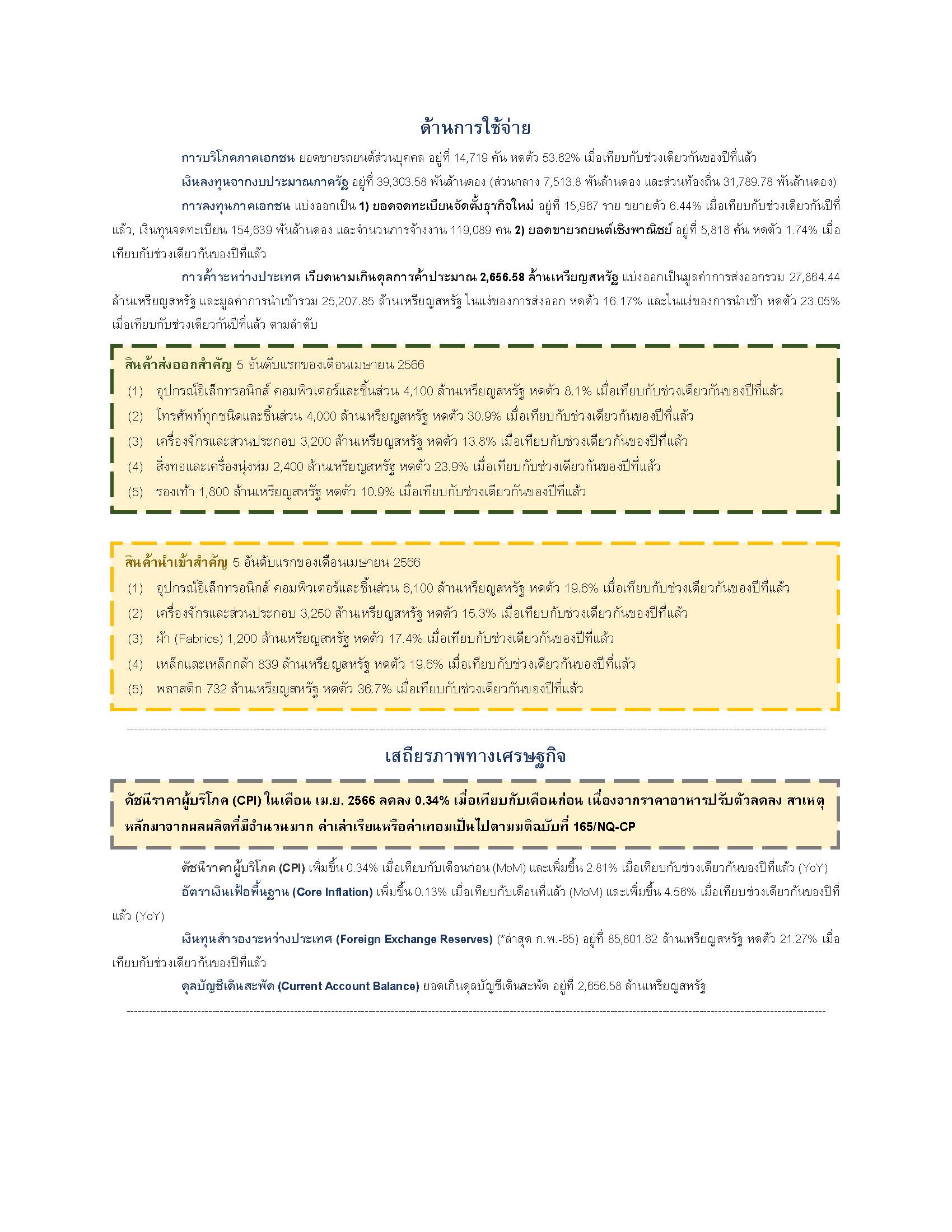

“เวียดนาม” ส่งออกลิ้นจี่ไปสหราชอาณาจักรอย่างเป็นทางการครั้งแรก

คุณ Thai Tran กรรมการผู้จัดการของบริษัท กล่าวว่านับเป็นครั้งแรกที่มีการนำเข้าลิ้นจี่สุกก่อนกำหนดจากเวียดนาม เพื่อที่จะแข่งขันกับเม็กซิโกและจีนที่ได้จำหน่ายลิ้นจี่ในตลาดสหราชอาณาจักร (UK) โดยปัจจุบันลิ้นจี่ของเวียดนามติดรูปธงชาติไว้บนบรรจุภัณฑ์ ซึ่งมีวัตถุประสงค์เพื่อส่งเสริมแบรนด์ของเวียดนามและช่วยให้ผู้บริโภคจดจำผลิตภัณฑ์ของเวียดนามในซูเปอร์มาร์เก็ตได้ ทั้งนี้ กระบวนการจัดเก็บลิ้นจี่ไปจนถึงการวางจำหน่ายในสหราชอาณาจักร ใช้เวลาเพียง 36 ชั่วโมง ขณะที่ความต้องการลิ้นจี่ในตลาดดังกล่าวเพิ่มขึ้น เนื่องมาจากคุณภาพสูงและฤดูการปลูกอายุสั้น ตลอดจนกิจกรรมการแลกเปลี่ยนทางวัฒนธรรมและการส่งเสริมการค้า นอกจากนี้ ราคาลิ้นจี่ของเวียดนามในปัจจุบัน อยู่ที่ 15 ปอนด์ (18.65 ดอลลาร์สหรัฐ) ต่อกิโลกรัม ที่วางขายในสหราชอาณาจักร

ที่มา : https://vietnamnet.vn/en/vietnam-s-first-official-channel-lychee-shipment-arrives-in-uk-2151932.html

“เวียดนาม” เผย พ.ค. ส่งออกโต 4.3%

เจ้าหน้าที่ของกระทรวงอุตสาหกรรมและการค้า เปิดเผยว่าการส่งออกของเวียดนามในเดือน พ.ค. ปรับตัวดีขึ้น ขยายตัว 4.3% เมื่อเทียบกับเดือน เม.ย. ที่มีมูลค่า 29 พันล้านดอลลาร์สหรัฐ ส่งผลให้ 5 เดือนแรกของปีนี้ เวียดนามทำรายได้จากการส่งออก 136.2 พันล้านดอลลาร์สหรัฐ โดยสินค้าอุตสาหกรรมมีสัดส่วนมากถึง 88% ของมูลค่าทั้งหมด โดยเฉพาะอุปกรณ์อิเล็กทรอนิกส์ที่เริ่มกลับมาได้รับความนิยมอีกครั้ง ทั้งนี้ การดำเนินการตามข้อตกลงการค้าเสรี อาทิเช่น ข้อตกลงการค้าเสรีสหภาพยุโรป-เวียดนาม (EVFTA) และข้อตกลงสหราชอาณาจักร-เวียดนาม (UKVFTA) ได้อำนวยความสะดวกในการส่งออกข้าวของเวียดนามไปยังตลาดอียู โดยจากข้อมูลทางสถิติแสดงให้เห็นว่าการส่งออกข้าวของเวียดนาม ม.ค.-พ.ค. เพิ่มขึ้น 40.8% ในเชิงปริมาณ และ 49% ในเชิงมูลค่า เมื่อเทียบกับปีที่แล้ว

ที่มา : https://english.thesaigontimes.vn/vietnams-exports-grow-4-3-in-may/

“เวียดนาม” กลายมาเป็นตลาดบริการรับฝากเซิร์ฟเวอร์ที่น่าสนใจ ดึงดูดนักลงทุนต่างชาติ

จากรายงานของ KPMG ล่าสุดที่เผยแพร่เมื่อต้นเดือนนี้ พบว่าเวียดนามอยู่ในอันดับที่ 7 ของตลาดเกิดใหม่ชั้นนำที่ให้บริการเช่าพื้นที่สำหรับการวางเซิร์ฟเวอร์ (Server) และคาดการณ์ว่าขนาดตลาดจะพุ่งสูงขึ้นแตะ 1.5 พันล้านดอลลาร์สหรัฐในปี 2569 ทั้งนี้ คุณ Meir Tlebalde ผู้อำนวยการของบริษัท KPMG ประจำเวียดนาม กล่าวกับหนังสือพิมพ์ Vietnam Investment Review ว่าการลงทุนทางด้านเทคโนโลยีขนาดใหญ่มักจะเกิดขึ้นกับตลาดเทียร์-1 เช่น สิงคโปร์ ฮ่องกง ซิดนีย์และโตเกียว คิดเป็นสัดส่วน 82% ของขนาดข้อมูลทั้งหมดในเอเชียแปซิฟิก อย่างไรก็ดี ตลาดเทียร์-1 กำลังเผชิญกับปัญหาขาดแคลนที่ดินจำนวนมากที่ใช้ในการพัฒนาและต้นทุนของพลังงานทดแทนที่มีราคาสูง เป็นต้น อีกทั้ง จากข้อมูลของ Tlebalde ชี้ให้เห็นว่าตัวขับเคลื่อนการเติบโตที่สำคัญของตลาดให้บริการเช่าพื้นที่สำหรับการวางเซิร์ฟเวอร์ของเวียดนาม มาจากต้นทุนที่ต่ำที่สุดในเอเชียตะวันออกเฉียงใต้ และระบบอินเทอร์เน็ตที่มีศักยภาพ ประกอบกับแหล่งพลังงานที่เชื่อถือได้ในราคาต้นทุนที่ต่ำที่สุดในภูมิภาค และการเปลี่ยนแปลงทางดิจิทัลที่เร่งดีดตัวขึ้นอย่างก้าวกระโดด