โดย บริษัทหลักทรัพย์ ทิสโก้ จำกัด

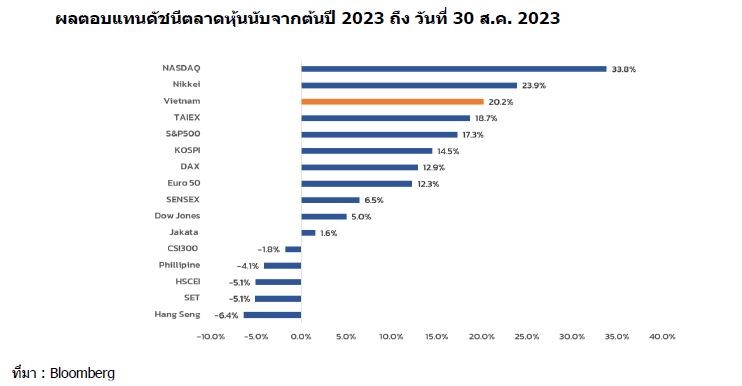

ในปีที่ผ่านมาตลาดหุ้นเวียดนามเผชิญความผันผวนจากปัจจัยทั้งในประเทศจากการปรับขึ้นดอกเบี้ยอย่างรวดเร็วของธนาคารกลางเวียดนาม ความกังวลต่อปัญหาในภาคอสังหาฯ และปัจจัยจากต่างประเทศอาทิ การ Lockdown ของประเทศจีน ,สงครามระหว่างรัสเซีย-ยูเครน ,อัตราเงินเฟ้อที่อยู่ในระดับสูง และการปรับขึ้นอัตราดอกเบี้ยของ Fed ที่ส่งผลกระทบต่อเศรษฐกิจทั่วโลก อย่างไรก็ตาม ในปี 2023 ตลาดหุ้นเวียดนามกลับมาเป็นตลาดที่น่าจับตามองของเหล่านักลงทุนทั่วโลกอีกครั้งหนึ่ง โดยตั้งแต่ต้นปีตลาดหุ้นเวียดนามมีการปรับตัวเพิ่มขึ้นประมาณ +20% (YTD) (ข้อมูล ณ วันที่ 30 ส.ค. 2023) ซึ่งเป็นตลาดที่ปรับตัวเพิ่มขึ้นสูงสุดเป็นลำดับ 3 รองจาก NASDAQ และ NIKKEI

ปัจจัยกดดันต่างๆเริ่มคลี่คลาย หลังธนาคารกลางปรับลดดอกเบี้ยแล้วถึง 4 ครั้ง เพื่อสนับสนุนการเติบโตเศรษฐกิจภายในประเทศ ขณะที่ธนาคารพาณิชย์เริ่มกลับมาปล่อยสินเชื่อ ส่งผลให้ภาคอสังหาฯ เริ่มมีสัญญาณฟื้นตัว พร้อมกับการผ่อนคลายนโยบายที่เกี่ยวข้องกับภาคอสังหาฯ เช่นเดียวกับอัตราเงินเฟ้อของเวียดนามมีแนวโน้มที่ลดลง สอดคล้องกับอัตราเงินเฟ้อทั่วโลก สำหรับรายละเอียดในด้านต่างๆ มีดังนี้

ตัวเลขเศรษฐกิจเริ่มส่งสัญญาณฟื้นตัว

หน่วยงานสถิติเวียดนามเปิดเผยตัวเลข GDP ในไตรมาส 2 ขยายตัว 4.14% YoY สูงกว่าที่คาดการณ์ไว้ที่ระดับ 3.8% YoY และสูงกว่าไตรมาส 1 ที่ขยายตัว 3.3% YoY ส่วนหนึ่งมาจากการฟื้นตัวของยอดส่งออกยังมีแนวโน้มกลับมาฟื้นตัวดีขึ้น หลังจากที่จีนกลับมาเปิดประเทศอีกครั้ง แม้ว่าการส่งออกไปยังสหรัฐฯ และยุโรปจะปรับตัวลดลง แต่คาดการณ์ว่าจะเป็นการปรับตัวลงในกรอบแคบมากขึ้น จากการการผ่อนคลายความตึงตัวของห่วงโซ่อุปทาน และคาดว่าการส่งออกไปยังจีนจะฟื้นตัวดีขึ้นจากการที่สหรัฐฯ ลดการพึ่งพาการนำเข้าสินค้าจากจีน ในขณะที่ช่วงที่เหลือของปีคาดส่งออกเวียดนามจะได้รับอานิสงฆ์จากการ restock สินค้าจากสหรัฐฯ

ปัจจัยหนุนเศรษฐกิจให้ฟื้นตัวได้อีกปัจจัยมาจากภาคการท่องเที่ยว โดยเวียดนามมีจำนวนนักท่องเที่ยวในเดือนสิงหาคมสูงถึง 1.2 ล้านคน และมีจำนวนทักท่องเที่ยวต่างชาติ 8 เดือนแรกของปีนี้จำนวน 7.8 ล้านคน ซึ่งคิดเป็น 98% ของเป้าหมายเดิมที่ตั้งไว้จำนวน 8 ล้านคนภายในปีนี้ อีกทั้งทางรัฐบาลได้มีการออกนโยบายวีซ่าใหม่ จะยิ่งเป็นปัจจัยช่วยดึงดูดนักท่องเที่ยวต่างชาติได้มากขึ้น และเพิ่มขีดความสามารถในการแข่งขันของอุตสาหกรรมการท่องเที่ยว โดยได้มีการตั้งเป้าจำนวนนักท่องเที่ยวใหม่ไว้ที่จำนวน 12 ล้านคนในปีนี้

นอกจากนี้เวียดนามยังมีเงินลงทุนไหลเข้าจากการลงทุนโดยตรงจากต่างประเทศเพิ่มขึ้น 8% YoY ในช่วง 8 เดือนแรกของปีหรือคิดเป็นมูลค่ารวม 18.15 พันล้านดอลลาร์สหรัฐ โดยหลังจากเกิดความตึงเครียดระหว่างสหรัฐฯ กับจีนและความเสี่ยงจากการ Lockdown ประเทศจาก COVID ส่งผลให้บรรดาผู้ผลิตย้ายฐานการผลิตออกจากจีน นอกจากนี้เวียดนามยังมีแรงงานที่มีคุณภาพ และค่าจ้างแรงงานที่ถูก รวมถึงเรื่องสิทธิประโยชน์ทางการค้าผ่านการทำข้อตกลงระหว่างประเทศต่างๆ จึงเป็นแรงดึงดูดให้เวียดนามเป็นประเทศเนื้อหอมต่อนักลงทุนต่างประเทศ

ในช่วง 7 เดือนแรกของปี 2023 ทางรัฐบาลได้มีการเบิกจ่ายงบประมาณไปเพียง 35.5% แสดงให้เห็นว่าทางภาครัฐยังคงมีเม็ดเงินในการกระตุ้นเศรษฐกิจอีกค่อนข้างมากที่ช่วงที่เหลือของปี ซึ่งในปี 2023 รัฐบาลมีเป้าหมายที่จะอัดฉีดเม็ดเงินอยู่ที่ระดับ 707 Trillion Dong ดังนั้นรัฐบาลจำเป็นที่จะต้องอัดฉีดเม็ดเงินลงทุนอีกประมาณ 65-70 Trillion Dong ต่อเดือนเพื่อให้บรรลุเป้าหมายที่ตั้งเอาไว้

รัฐบาลเวียดนามและธนาคารกลางออกนโยบายกระตุ้นเศรษฐกิจ

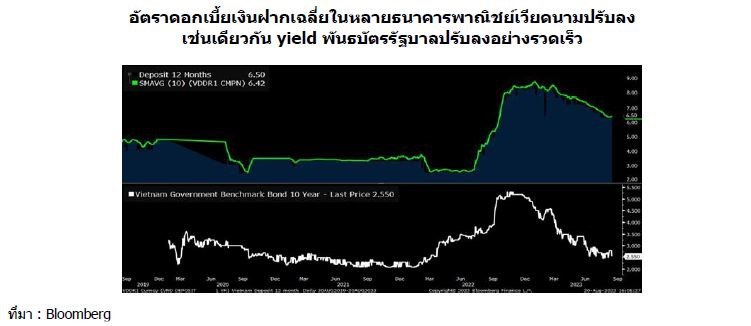

การปรับลดอัตราดอกเบี้ย – ธนาคารกลางเวียดนามมีการผ่อนคลายนโยบายการเงินตั้งแต่ต้นปี โดยการปรับลดอัตราดอกเบี้ยนโยบายติดต่อกัน 3 ครั้งแล้วในปีนี้จากระดับ 6% ลงมาสู่ระดับ 4.5% หลังจากที่เงินเฟ้อของเวียดนามผ่านจุดสูงสุดไปแล้ว โดยลดลงจากระดับ 4.89% ในเดือนม.ค. มาสู่ระดับ 2.96% ในเดือนสิงหาคม ขณะที่โอกาสที่จะปรับลดดอกเบี้ยลงไปอีกยังคงมีอยู่ แต่ยังคงต้องจับตาอัตราเงินเฟ้อจะชะลอลงได้อีกหรือไม่

ปรับลดภาษี VAT – รัฐบาลเวียดนามมีแผนในการลดภาษีมูลค่าเพิ่ม (VAT) จาก 10% มาอยู่ที่ระดับ 8% ตั้งแต่เดือนก.ค. -ธ.ค. 2023 เพื่อเป็นการกระตุ้นการจับจ่ายใช้สอย โดยเป็นการเพิ่มอำนาจการใช้จ่ายระยะสั้น ทั้งในภาคการบริโภค และกิจกรรมทางธุรกิจ ยกเว้นกลุ่มธุรกิจอสังหาฯ ธนาคาร หลักทรัพย์ ประกันภัยและธุรกิจสื่อสาร

เพิ่มระยะเวลา VISA ท่องเที่ยว – นายกฯรัฐมนตรีของเวียดนามได้มีการสั่งแก้ไขนโยบายเกี่ยวกับวีซ่าใหม่ โดยขยายระยะเวลาของกลุ่มแรกที่ต้องของวีซ่าครอบคุม 80 ประเทศ ในการพำนักในประเทศจากเดิมสูงสุดได้เพียง 30 วัน เป็น 90 วัน กลุ่มที่ 2 คือกลุ่มที่ได้รับการยกเว้นวีซ่า 13 ประเทศ จากเดิมที่อยู่ได้ไม่เกิน 15 วัน ขยายเพิ่มเป็น 45 วัน ขณะที่ประเทศจากกลุ่มอาเซียนสามารถอยู่ในเวียดนามโดยไม่ต้องมีวีซ่าได้นานถึง 30 วัน

ผ่อนคลายการควบคุมตลาดตราสารหนี้ – รัฐบาลเวียดนามได้ออกกฎหมาย “Decree 8/2023” เพื่อบรรเทาความเสี่ยงในการผิดนัดชำระหนี้ของบริษัทอสังหาฯ โดยอนุญาตให้บริษัทผู้ออกตราสารหนี้ปรับโครงสร้าง และยืดระยะเวลาการชำระหนี้ออกไปได้ 2 ปี โดยต้องได้รับความยินยอมจากผู้ถือหุ้นก่อน พร้อมทั้งอนุญาตให้ให้ใช้สินทรัพย์ที่จับต้องได้ (physical assets) ชำระหนี้ได้ รวมถึงผ่อนคลายความเข้มงวดด้านเครดิตของผู้ออกตราสารหนี้ เพื่อให้ง่ายต่อการเข้าถึงแหล่งเงินทุนมากขึ้น

นักลงทุนรายย่อยกลับเข้าตลาด หลังดอกเบี้ยเงินฝากลดลง ขณะที่ตลาดหุ้นยังเทรดไม่แพง

ธนาคารเวียดนามหลายแห่งได้ปรับลดอัตราดอกเบี้ยหลังจากธนาคารกลางเวียดนาม (SBV) ประกาศปรับลดเพดานดอกเบี้ยเงินฝาก โดยล่าสุดอัตราดอกเบี้ยเงินฝาก 12 เดือน ปรับตัวลดลงมาจากระดับ 9% ลงมาเฉลี่ยอยู่ที่ 6.50% ขณะเดียวกัน Bond Yield Vietnam 10Y ปรับตัวลดลงจากระดับ 4.63% ในเดือนม.ค. สู่ระดับ 2.66% ในเดือนส.ค. (ข้อมูล 31 ส.ค. 2023) ดอกเบี้ยเงินฝากและอัตราผลตอบแทนพัธบัตรที่ปรับตัวลดลง ส่งผลให้ตลาดหุ้นกลับมาเป็นที่น่าสนใจมากขึ้น ทำให้ปริมาณการเทรดในตลาดหุ้นเวียดนามกลับมาปรับตัวเพิ่มขึ้นอีกครั้ง

จากที่กล่าวมาข้างต้นจะเห็นได้ว่า ตลาดหุ้นเวียดนามยังคงมีปัจจัยหนุนหลายปัจจัย และมองว่าตลาดหุ้นเวียดนามในช่วงนี้ถือเป็นจังหวะที่น่าลงทุน โดยหากพิจารณาจาก Fwd P/E ที่อยู่ที่ระดับ 9.8 เท่า ยังคงต่ำกว่าค่าเฉลี่ย 5 ปีที่ระดับประมาณ 12 เท่า อีกทั้งได้มีการปรับ Earning Growth เพิ่มขึ้น ในขณะที่ดัชนียังคงปรับตัวเพิ่มขึ้น ส่งผลให้ระดับ P/E ไม่ได้มีการปรับตัวขึ้นตามมากนัก ส่งผลให้ในปีนี้ตลาดเวียดนามกลายเป็นที่น่าจับตามองและเป็นที่น่าสนใจแก่นักลงทุน

ที่มา : Bloomberg, Vnexpress, Mirae Asset